2021年10月12日

秋の台風シーズンが到来し、最近はゲリラ豪雨も頻発しているため、アパートやマンションの屋上メンテナンスが必須の時期になりました。さて、防水工事を行う際に皆さんが悩まれるものの一つに会計処理が挙げられます。

修繕費にあたるのか資本的支出にあたるのか、判断がつきにくいケースも少なくありません。実際に私たちもお客さまから「どっちで処理すればいいの?」「どっちで計上したほうが得なの?」とよくご質問をいただきます。

そこで今回は修繕費と資本的支出の違いやそれぞれの考え方、判断基準、会計処理時の注意点について解説します。間違えて処理してしまうと節税効果が得られない、税務調査の際に否認されやすくなるなど、さまざまなリスクが伴いますので注意が必要です。

防水工事費用が修繕費になるケース、資本的支出になるケース、それぞれ事例を交えてご紹介しますので、ぜひ参考にしてみてください。

目次

屋上防水工事は修繕費?資本的支出?

結論から言うと防水工事は修繕費、資本的支出のどちらでも処理できるのですが、どちらを選択すべきかはケースバーケースです。

修繕費と資本的支出の違い

まずは修繕費と資本的支出の違いを押さえておきましょう。

それぞれがどのようなものかを理解しておくことで判断がしやすくなります。

修繕費

修繕費は有形固定資産(建物など)の機能の維持や復旧を目的とした改修・修理にかかった最低限の費用です。たとえば雨漏りの修理費などが挙げられます。原状回復の費用なども修繕費扱いです。

マイナスの状態にあるものをゼロに戻すための費用と言えます。

資本的支出

資本的支出は有形固定資産の価値をアップさせるための費用です。

機能維持や復旧といった最低限の目的で行う工事以外、たとえば美観や耐久性の向上など物件の資産価値を高めるような施工が該当します。

マイナスをプラスにする、あるいはゼロをプラスにするための費用と言えます。

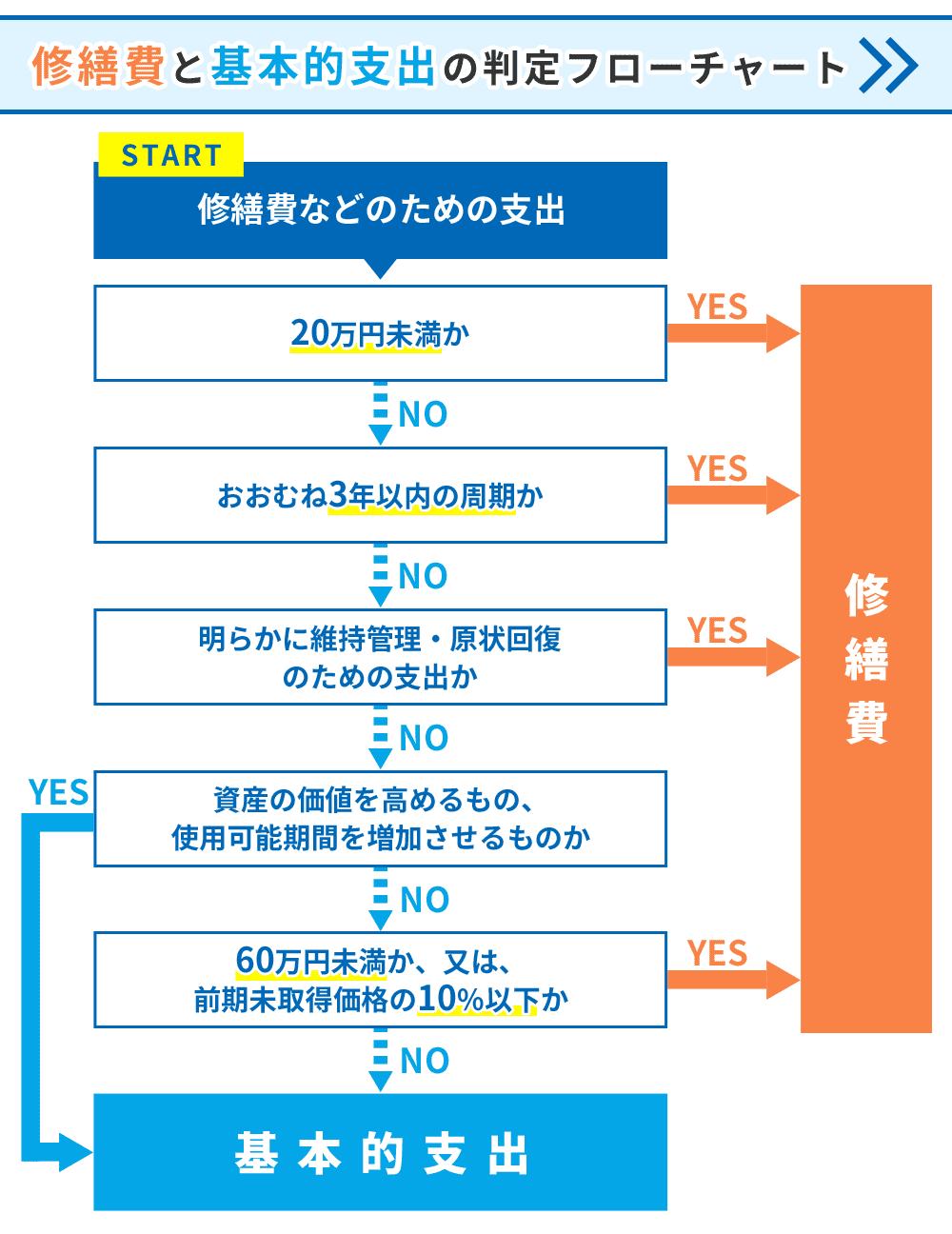

フローチャートで見る修繕費と資本的支出化の判断基準

今回行う防水工事が修繕費にあたるのか?

資本的支出にあたるのかを判断するには以下のフローチャートに当てはめてみると判断しやすくなります。

屋上防水工事が修繕費になるケース

費用が20万円未満の工事、3年以内の周期で行わなければいけないメンテナンスはまず修繕費として認められるでしょう。明らかに建物の維持管理・原状回復に必要な作業、たとえば前章で例を挙げた雨漏りの修理についても修繕費に該当します。

また、資産価値を高める、あるいは使用可能期間を延長する目的で行う作業であっても、工事費用が60万円未満もしくは前期末取得価格の10%以下のものであれば修繕費として認められます。

つまり「費用がそれほど高額ではない工事(必要最低限)」「定期的に必要となるメンテナンス」「建物に本来備わっているべき機能を取り戻す工事」が修繕費にあたります。

特に、頭に入れておいていただきたい数字は「60万円」もしくは「前期末取得価格の10%」です。これを超えない範囲であれば修繕費、超えれば資本的支出になる可能性があります。

屋上防水工事が資本的支出になるケース

資本的支出は物件の資産価値を高めるための費用です。

屋上防水工事においては主に以下の3つのような作業が該当します。

外観を美しく豪華にする工事

美観は住人の生活に直接影響はありません。

若干建物が汚れていたり古臭かったりしても、雨漏りや水漏れなどの不具合がなければ問題なく住み続けることができるためです。外観を塗り替えたり装飾を加えたりといった工事は建物の価値をアップさせる資本的支出に該当する可能性があります。

耐用年数が長く、高価な塗料や素材を用いる

繰り返しになりますが、「物件の機能や性能を維持する最低限の工事」であれば修繕費として認められます。たとえば、それまで採用していたウレタン防水を再度施工したケースは修繕費に該当します。

しかし、新築時にウレタン防水を行っていた建物に、耐久性が高いアスファルト防水などを施工(=アップグレード)すると「最低限の工事」とは言えないため、修繕費として認められない可能性があります。

原状回復以上に大掛かりな工事

原状回復にかかる費用も修繕費として計上できますが、逆に言えばそれ以上のことを行えば資本的支出に該当します。たとえばバルコニーの防水工事のついでにこれまでのモルタル塗装からタイル貼りや長尺シートに変更したケースなどです。

ほかにも非常階段の取り付け、キッチンなどの設備をグレードアップする、高機能な壁紙に張り替えるなどの工事が該当する可能性があります。

修繕費は一括計上、資本的支出は減価償却

計上の仕方についても修繕費と資本的支出で違いが現れます。修繕費は工事を行った会計年度内の経費として一括計上が可能です。

資本的支出の場合は「資産」という扱いとなるので、減価償却をしなければいけません。次年度に支払う税金を節税したい場合は修繕費として計上したほうが有利です。

一方、長いスパンで節税効果を得るのであれば資本的支出として計上したほうがベターということになります。

もちろん、明らかに資本的支出であるにも関わらず修繕費として計上する、あるいは修繕費を資本的支出として計上するのは問題が生じる可能性があります。ただ、判断がつかない場合はメリット・デメリットを鑑みて計上の仕方を考えてみるのも良いかもしれません。

屋上防水工事は修繕費と資本的支出、どっちで会計処理した方がいい?

結局のところ屋上防水工事はどちらで処理したほうが良いのでしょうか?

最後に注意点も交えて見解をご説明します。

銀行融資を考えている場合は注意を

節税のことを考えたら修繕費として計上したほうが有利です。しかし、銀行融資を利用する予定がある、もしくは可能性がある場合は注意しなければいけないかもしれません。

多額の防水工事費を経費として計上すれば利益が目減りします。その結果、審査で業績が良くないと判断され融資が下りない可能性が高くなってしまうのです。

もちろん翌年の税金を抑えるために修繕費として計上するもの良いのですが、融資を利用する予定がある場合は資本的支出で計上したほうが良い場合があります。

特に利益の変動が大きい法人だと融資が通りにくい傾向があります。節税対策や短期的なキャッシュフローだけに囚われず、会社の財務状況や今後の事業方針に応じてどちらで計上するかを判断しましょう。

修繕費と資本的支出、両方で処理できる

これまで「修繕費か?」「資本的支出か?」という二者択一で考えてきましたが、実は両方で処理することも可能です。

たとえば、最低限の防水工事や雨漏りの修理などの部分は修繕費として、そのついでに行った耐久性をアップさせるための工事や美観を整える塗装などの費用は資本的支出として計上するというように分けて会計処理を行えば、節税効果も得られて、会計上の利益も確保することが可能です。

まるまる修繕費にする、資本的支出で処理する、両方で計上する……さまざまな方法がありますので、現状に合った処理の仕方を選択してください。

ただし、行った会計処理が妥当なものであるかどうかを判断するのはあくまで税務署です。

どうしても判断に迷ったとき、税務調査が心配な場合は必ず税理士や税務署に相談して適切な方法を選択しましょう。分けて会計処理を行う場合には工事業者に相談すれば請求段階で対応してくれるはずです。

そもそも屋根防水工事は節税のために行うものではありません。

修繕、メンテナンス、建物の価値をアップさせるなど、しっかり目的を持って工事を行う必要があります。そのうえで会計処理を工夫することで、「建物の価値を維持・向上させる」「節税効果を得る」というようにトータルで資産を守ることができます。

防水工事は株式会社リンクにご相談ください

ビルやマンション、アパートの屋上やベランダ、バルコニーの防水工事なら株式会社リンクにご相談ください。一級建築士、一級建築施工管理技士、経験20年以上の職人が在籍しているので、ご予算や目的に応じて最適な工事をご提案し、質が高い施工をお約束します。

完全自社施工だから中間マージンも発生せず、コストパフォーマンスの高さも実感いただけます。

水漏れ、屋上の劣化、外壁の剥がれ、塗床など緊急を要する修繕工事も、防水性の向上や塗替えなど建物の価値をアップさせる工事も、私たちにお任せください。まずはお気軽にお問い合わせいただければ幸いです。

関連記事

-

【専門業者vs工務店vsハウスメーカーを費用徹底比較】防水工事はどこに依頼すべきか?2021年11月30日

-

DIYでできる防水工事や外壁塗装2021年03月15日

-

自分でできる雨漏り対策を防水工事のプロが徹底解説2021年05月26日